Fuente: Servicio de Rentas Internas

Base Legal: SRO N°255 del 05 de Junio del 2018

Artículo 1.- Ámbito de aplicación. – Establézcanse las normas para la elaboración y presentación del informe de cumplimiento tributario y sus anexos.

Art. 2.- Informe de cumplimiento tributario. – El informe de cumplimiento tributario (ICT) será elaborado de conformidad con el instructivo y modelos disponibles en la página www.sri.gob.ec.

Art 3.- Elaboración del informe de cumplimiento tributario. – El informe sobre el cumplimiento de obligaciones tributarias será elaborado por las personas naturales o jurídicas calificadas como auditores externos por la Superintendencia de Compañías, Valores y Seguros; Superintendencias de Bancos, y la Superintendencia de Economía Popular y Solidaria.

Artículo 4.- Anexos al informe de cumplimiento tributario. – Los anexos del informe de cumplimiento tributario atenderán a los formatos, contenidos, especificaciones y requerimientos establecidos por el Servicio de Rentas Internas en su página www.sri.gob.ec.

Artículo 5.- Elaboración de los anexos.- La elaboración de los anexos del informe de cumplimiento tributario le corresponde al sujeto pasivo obligado a la contratación de auditoría externa.

Artículo 6.- Anexo de diferencias del informe de cumplimiento tributario.- El anexo de diferencias del informe de cumplimiento tributario constituye una aplicación informática, en la cual el auditor externo registrará y cargará la información relativa a las diferencias detectadas en los anexos del informe de cumplimiento tributario mencionados en el artículo 4 de la presente resolución, a través del aplicativo servicios en línea de la página www.sri.gob.ec., usando la clave de medios electrónicos y los formatos que ponga a disposición la Administración Tributaria.

Artículo 7.- Reporte de diferencias del informe de cumplimiento tributario. – Una vez que el auditor externo haya cargado en su totalidad las diferencias detectadas en los anexos que conforman el informe de cumplimiento tributario, se podrá generar el reporte de diferencias. El documento impreso emitido por el sistema se deberá adjuntar al informe de cumplimiento tributario, mismo que el sujeto pasivo auditado deberá presentar en las condiciones y plazos establecidos en la presente resolución.

Artículo. 9.- Plazo y lugar de presentación. – Lo señalado en el artículo 8 de la presente resolución deberá ser presentado anualmente hasta el 31 de julio del siguiente ejercicio fiscal al que corresponda la información. La información deberá ser presentada en las Secretarías Zonales o Provinciales del Servicio de Rentas Internas, correspondientes a la jurisdicción del sujeto pasivo auditado.

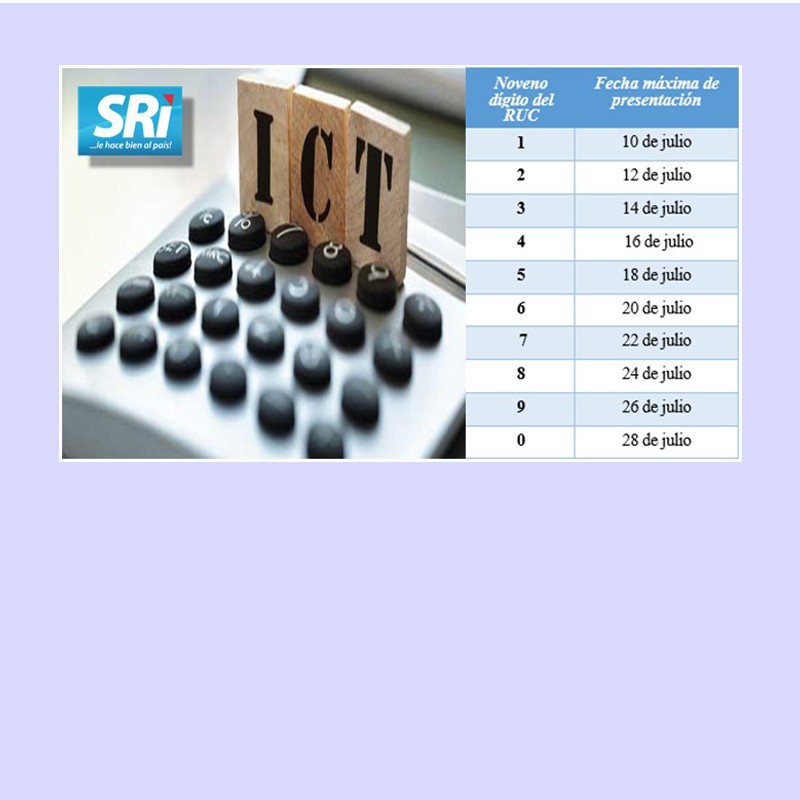

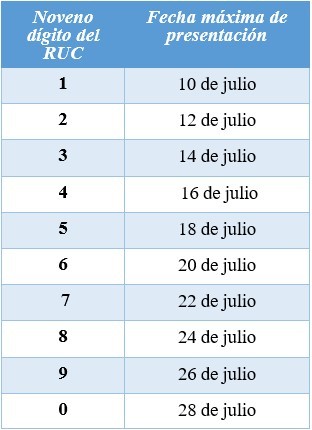

Artículo 8.-Plazo y lugar de presentación. – El Informe de Cumplimiento Tributario y sus anexos deberán presentarse en las Secretarías Zonales o Provinciales del Servicio de Rentas Internas, en el mes de julio del siguiente ejercicio fiscal al que corresponda la información, conforme al noveno dígito del Registro Único de Contribuyentes (RUC) del sujeto pasivo auditado, de acuerdo al siguiente calendario:

Cuando una fecha de vencimiento coincida con días de descanso obligatorio o feriados nacionales o locales, aquella se trasladará al siguiente día hábil, a menos que por efectos del traslado, la fecha de vencimiento corresponda al siguiente mes, en cuyo caso no aplicará esta regla, y la fecha de vencimiento deberá adelantarse al último día hábil del mes de vencimiento.»

Artículo 10.- Sanciones para el auditor externo. – Los auditores externos que no cumplan con la obligación de incluir, en los dictámenes que emitan sobre los estados financieros de las sociedades que auditan, su opinión respecto del cumplimiento por estas de sus obligaciones tributarias, incurrirán en contravención y consecuentemente aplicará la sanción pecuniaria prevista en el Código Tributario e Instructivo para la aplicación de Sanciones Pecuniarias.

La opinión de los auditores externos debe ser motivada y concluyente respecto del cumplimiento de las obligaciones tributarias. Si dicha opinión fuere inexacta o infundada, el Director General del Servicio de Rentas Internas solicitará a la Superintendencia de Compañías, Valores y Seguros, Superintendencia de Bancos, o Superintendencia de Economía Popular y Solidaria, según corresponda, la aplicación de la sanción respectiva al auditor externo por falta de idoneidad en sus funciones, sin perjuicio de las responsabilidades penales a las que hubiera lugar.

Artículo 11.- Sanciones para el sujeto pasivo obligado a la presentación del informe de cumplimiento tributario y anexos. – La falta de presentación de la información requerida en el artículo 8 del presente acto normativo será sancionada con la clausura de los establecimientos

del contribuyente infractor, por un lapso mínimo de siete (7) días, y no será levantada hasta que se cumpla con la obligación, sin perjuicio de la acción penal, de conformidad a lo señalado en la disposición general séptima de la Ley para la Reforma de las Finanzas Públicas.

La presentación tardía o incompleta de lo señalado en el artículo 8 de la presente resolución constituirá falta reglamentaria y será sancionada de conformidad con lo señalado en el Código Tributario.

La suscripción de contratos de auditoría externa en forma extemporánea, la falta de contratación o alguna otra circunstancia relacionada con la entrega de la información, no podrá justificar el incumplimiento de los deberes señalados en el presente acto normativo.

Las sanciones aplicadas a los sujetos pasivos no eximen del cumplimiento de las obligaciones tributarias.

Artículo 12.- Casos especiales. – En caso de que algún anexo no sea aplicable a la entidad auditada, el anexo se entregará vacío y firmado, con el texto «no aplica» además deberá incluirse una nota que explique las razones por las que el sujeto pasivo omitió el llenado del anexo.

Las diferencias que se encontraren en los anexos deben ser explicadas a través de una nota al pie en los que se hayan detectado la diferencia así como en la parte respectiva del informe de cumplimiento tributario denominada «recomendaciones sobre aspectos tributarios».

Artículo 13.- Requerimiento de información. – El Servicio de Rentas Internas podrá requerir a los sujetos pasivos de obligaciones tributarias y a los auditores externos cuanta información complementaria o adicional considere en razón de sus competencias, incluso en el mismo formato de los anexos aprobados mediante esta resolución, previa notificación del requerimiento respectivo.

Disposición derogatoria única.- Deróguense las siguientes resoluciones:

- Resolución No. 1071 publicada en el Registro Oficial No. 740 de 8 de enero de 2003.

- Resolución No. NAC-DGER-2006-0214 publicada en el Registro Oficial No. 251 de 17 de abril de 2006.

- Resolución No. NAC-DGERCGC10-00139 publicada en el Suplemento del Registro Oficial No. 188 de 7 de mayo de 2010.

Disposición Final. – Esta Resolución entrará en vigencia a partir de su publicación en el Registro Oficial.

Comuníquese y publíquese.

Dado en Quito DM, a 18 de mayo de 2018.

Dictó y firmó la Resolución que antecede, Galo Maldonado López, Director General (S) del Servicio de Rentas Internas, en Quito D. M.,a 18 de mayo de 2018.

Lo certifico.

f.) Dra. Alba Molina P., Secretaria General, Servicio de Rentas Internas.