DIRECTRICES PARA QUE LAS PERSONAS NATURALES ELABOREN LA GUÍA BÁSICA DE PREVENCIÓN DEL LAVADO DE ACTIVOS Y DEL FINANCIAMIENTO DE DELITOS”

Fuente: Unidad de Análisis Financiero y Económico (UAFE)

Base Legal: RO N°114 del 07 de noviembre 2017

CAPÍTULO I

ASPECTOS GENERALES Artículo 1.- Glosario de Términos

Para la aplicación de la presente Resolución, los siguientes términos se entenderán de acuerdo al significado que se describe a continuación:

1.1. Beneficiario Final- Se refiere a la o las personas naturales que finalmente posee o controla a un cliente y/o la persona natural en cuyo nombre se realiza una transacción. Incluye también a las personas que ejercen el control efectivo final sobre una persona jurídica u otra estructura jurídica.

1.2. Debida Diligencia. – Procedimiento que debe establecerse al momento de iniciar una relación comercial o contractual, que permite en base de sus políticas, conocer los datos e información que sea necesaria para definir un perfil económico del cliente, así como las transacciones que generalmente realiza.

1.3. Delitos Determinantes. – Son aquellos delitos considerados como graves y que se producen a través del proceso de Lavado de Activos (Ej. Extorsión, secuestro, robo, evasión fiscal, corrupción, prostitución, trata de personas, narcotráfico, etc.).

1.4. Financiamiento del Terrorismo (FT). – Es la recolección de fondos o activos de origen lícito o ilícito, realizadas por personas naturales u organizaciones criminales, que en forma directa o indirecta, proporcionan financiamiento o pone a disposición del terrorismo individual u organizado dichos fondos.

1.5. Fondos u Otros Activos.- El término fondos u otros activos significa cualquier activo, incluyendo, aunque no exclusivamente, los activos financieros, recursos económicos, bienes de todo tipo, tangibles o intangibles, muebles o inmuebles, como quiera que hayan sido adquiridos, y los documentos legales o instrumentos en cualquier forma, incluyendo electrónica o digital, que evidencien la titularidad de, o la participación en, tales fondos u otros activos, incluyendo, aunque no exclusivamente, los créditos bancarios, cheques de viajero, cheques bancarios, giros postales, acciones, valores, bonos, letras de cambio o letras de crédito, y cualquier participación, dividendo u otros ingresos en, o valor acumulado a partir de, o generado por, tales fondos u otros activos.

1.6. Lavado de Activos (LA). – El lavado de activos es el proceso a través del cual, el dinero, valores, bienes muebles e inmuebles cuyo, origen delictivo o ilícito se trata de ocultar o disimular integrándolos a la economía del país, a través del sistema financiero nacional y otras transacciones que involucren movimientos de dinero.

1.7. Oficial de Cumplimiento. – Es la persona responsable de velar por la observancia e implementación de las políticas, controles y procedimientos necesarios para la prevención del lavado de activos y financiamiento de delitos.

1.8. Persona Expuesta Políticamente. – Son todas aquellas personas naturales, nacionales o extranjeras, que desempeñan o han desempeñado funciones públicas destacadas en el Ecuador o en el extranjero en representación del país hasta un año después de haber culminado el cargo que originó tal calidad.

1.9. Políticas de Prevención. – Son el marco mínimo normativo en el que se consolidan los principios, criterios de conducta y proceder del o de los colaboradores en función de las actividades que deberá realizar para el cumplimiento eficiente de su posición.

1.10. RESU. – Reporte Operaciones y Transacciones Sobre el Umbral (USD. 10.000,00), son todas aquellas transacciones que de forma individual o múltiple realice una misma persona dentro del periodo de un mes, y que haya igualado o superado el umbral, estas transacciones deberán reportarse máximo hasta el 15 del mes siguiente.

1.11. ROM- Reporte de Operaciones y Transacciones Inusuales e Injustificadas, son transacciones sospechosas, es decir que aparentemente no se ajustan al perfil económico de su cliente.

1.12. Señales de alerta. – Las señales de alerta son situaciones o circunstancias inusuales o sospechosas de una operación o transacción que no corresponden al comportamiento particular o que salgan del perfil económico de una persona natural o jurídica, estos señales de alerta, pueden ser identificadas o determinadas, al aplicar el proceso de Debida Diligencia del Cliente.

1.13. Sistema de Prevención de Riesgos.- Sistema de Prevención de Riesgos (SPR), es la interrelación de elementos propios de la institución con la Matriz de Riesgos institucional y/o sectorial en base a los lineamientos desarrollados por su organismo de control, que ayudarán a prevenir el delito de lavado de activos, los elementos que deben ser contemplados en este Sistema, entre otros son: las Políticas de Debida Diligencia, como, Conozca su cliente, empleado, proveedor, mercado y corresponsal; los Objetivos Institucionales en Prevención, orientados a mitigar los riesgos de LA; Identificación de aquellos procesos y procedimientos vulnerables al LA, Programas de Capacitación al personal en temas de Anti Lavado de Activos y Contra el Financiamiento del Terrorismo ALA/CFT, Utilización de un software que permita generar los reportes solicitados por la UAFE, entre otros; Los elementos que conforman este Sistema de Prevención de Riesgos, deberán incorporarse al respectivo “Manual de Prevención de Lavado de Activos y Financiamiento de Delitos”, el mismo que deberá ser registrado ante la UAFE.

1.14. Tipología. – Clasificación y descripción de las técnicas utilizadas por las organizaciones criminales para dar apariencia de legalidad a los fondos de procedencia ilícita y transferirlos de un lugar a otro o entre personas para financiar sus actividades criminales.

Artículo 2.- Oficial de Cumplimiento

Esta posición podrá ser realizada por la misma persona natural o en su defecto, a quién ésta designe para tal función. Dicho oficial deberá cumplir con las funciones dispuestas en el artículo 15 del Reglamento de la Ley.

El objetivo del Oficial de Cumplimiento es el procurar que la persona natural no sea utilizada para lavar activos o financiar delitos.

La Unidad de Análisis Financiero y Económico proporciona a través de cursos y capacitaciones realizadas por personal especializado de la Unidad, así como cursos e-learning que se ofrecen en la página web institucional, con el fin de que, el oficial de cumplimiento tenga argumentos y herramientas para reportar de forma oportuna alguna operación o transacción inusual e injustificada.

Artículo 3.- Funciones del Oficial de Cumplimiento

Además de las funciones establecidas en el Reglamento General a la Ley Orgánica de Prevención, Detección y Erradicación del Delito de Lavado de Activos y del Financiamiento de Delitos, el Oficial de Cumplimiento deberá:

3.1. Elaborar la Guía de Prevención, en la cual se determinarán procedimientos que serán observados, con el fin de mantener información acerca de las operaciones y transacciones efectuadas con sus clientes, para poder así implementar controles sobre las operaciones y transacciones que realice en función del giro del negocio.

3.2. Mantener los registros contables de los movimientos realizados por el cliente conforme lo determinan las normas de contabilidad, de la misma manera deberá mantener un archivo con toda la documentación que respalde la identidad, actividad económica, canales de financiamiento, etc. de la persona natural o jurídica que realice operaciones comerciales, como son: clientes, proveedores, e intermediarios y comisionistas.

3.3. Definir los mecanismos y herramientas que permitan tener una comunicación efectiva con la UAFE, así como proporcionar la información que se encuentra contemplada en el artículo 6 párrafo 2 de la Ley de la materia.

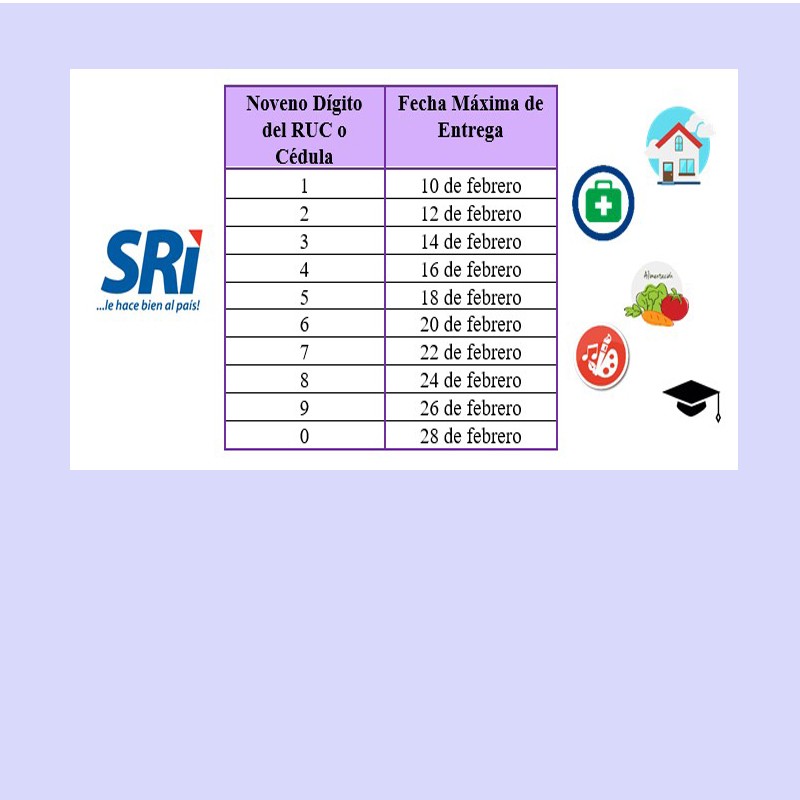

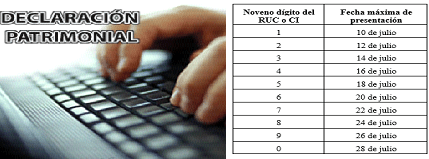

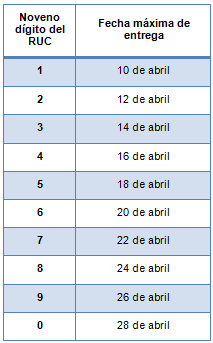

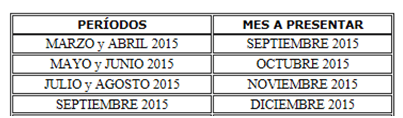

Artículo 4.- Fechas para realizar cargas y declaraciones de operaciones y transacciones

El oficial de cumplimiento deberá realizar, cargar y validar, los diferentes reportes que debe remitir a la Unidad de Análisis Financiero y Económico, conforme el siguiente cuadro explicativo.

REPORTE | FECHA DE INICIO DE REPORTE PARA CARGA | FECHA MÁXIMA DE CARGA | SANCIONES POR ENTREGA |

RESU | Desde 1 de cada mes | Hasta el 15 de cada mes si coincide con fin de semana o feriado el primer día hábil siguiente | · 1 a 10 S.B.0 (Reporte Tardío) ·10 a 20 S.B.0 (Incumplimiento) · Reincidencia con el máximo de la multa en cada caso. |

ROII | De 1 a 4 días. | Hasta cuatro días desde que se conoció la transacción inusual por parte del oficial de cumplimiento | Por Omisión en el Artículo 319 del Código Orgánico Integral Penal |

DECLARACIÓN DE NO EXISTENCIA DE OPERACIONES Y TRANSACCIONES | Desde 1 de cada mes | Hasta el 15 de cada mes si coincide con fin de semana o feriado el primer día hábil siguiente | Procedimiento necesario para acogerse al beneficio de la No Habitualidad. |

CAPÍTULO II

RESPONSABILIDADES DE LA PERSONA NATURAL PARA LA PREVENCIÓN

DE LAVADO DE ACTIVOS Y FINANCIACIÓN DE DELITOS

Artículo 5.- Las principales funciones que deberá desempeñar el oficial de cumplimiento son las determinadas en el Reglamento a la Ley Orgánica de Prevención, Detección y Erradicación del Delito de Lavado de Activos y Financiamiento de Delitos, las cuales se las señala a continuación:

5.1. Realizar los controles correspondientes sobre las operaciones y transacciones que igualen o superen el umbral legal. Estos controles constituyen uno de los insumos para la detección y reporte de operaciones inusuales e injustificadas;

5.2. Remitir dentro del plazo legal fijado para el efecto, los reportes previstos en el artículo 4 de la Ley;

5.3 Presentar sus reportes mediante el formulario fijado para el efecto, conforme a la estructura establecida en los manuales emitidos por la Unidad de Análisis Financiero y Económico (UAFE);

5.4 Cooperar con la Unidad de Análisis Financiero y Económico (UAFE), en la entrega oportuna de la información adicional que ésta solicite, de conformidad con el término establecido en la Ley. La negativa o retraso en la entrega de la información, dará lugar al inicio de las acciones administrativas y legales que correspondan;

5.5 Comunicar en forma permanente al personal del sujeto obligado, acerca de la estricta reserva que deben mantener en relación a los requerimientos de información realizados por la Unidad de Análisis Financiero y Económico (UAFE), de conformidad con lo previsto en la Ley;

5.6. Informar dentro de los primeros treinta (30) días de cada año a la Unidad de Análisis Financiero y Económico (UAFE), sobre la capacitación recibida en el año anterior; y,

5.7 Planificar y coordinar la capacitación para el personal del sujeto obligado, así como liderar la expedición de manuales, políticas y procedimientos internos en materia de prevención y detección de lavado de activos.

CAPÍTULO III

PROCEDIMIENTOS PARA PREVENIR EL

LAVADO DE ACTIVOS Y FINANCIAMIENTO

DE DELITOS

Artículo 6.- Se deberá realizar el procedimiento de debida diligencia para lo cual se aplicarán las políticas de “Conozca a su Cliente”, “Conozca a su Proveedor” y “Conozca a su Empleado”.

Si el cliente es una Persona Expuesta Políticamente se deberá realizar un procedimiento de debida diligencia ampliada.

6.1 Política conozca a su cliente

Este procedimiento le permitirá obtener información básica y muy importante al momento de identificar a su cliente, la actividad económica, proveniencia de fondos.

En la identificación del cliente se debe analizar los datos que proporciona el cliente, tanto en la entrevista personal como en el documento de vinculación establecido por el oficial de cumplimiento. Durante el transcurso de este procedimiento, se debe aplicar todas las medidas de control a cada uno de los productos y servicios que se ofrece, con el fin de determinar señales de alerta durante el procedimiento.

6.2 Política conozca su proveedor

La aplicación de la política “Conozca a su proveedor” busca reforzar el control e incluye el conocimiento de los proveedores de bienes y servicios de la compañía, así como el manejo de expedientes individuales en el que consten sus relaciones con el mercado, los servicios contratados, modalidades, formas de pago, frecuencia de prestación de servicios y entrega de bienes, y los permisos de funcionamiento que les sean exigidos para sus actividades.

6.3 Política conozca a su empleado

Corresponde al Oficial de Cumplimiento establecer las responsabilidades con los empleados con respecto a la prevención de lavado de activos y financiamiento de delitos.

CAPÍTULO IV

PROCEDIMIENTO DE ESTRUCTURACIÓN DE LOS REPORTES A SER REMITIDOS A LA UNIDAD DE ANÁLISIS FINANCIERO Y ECONOMICO

Artículo 7.- Tipos de reporte a ser remitidos a la Unidad de Análisis Financiero y Económico

7.1 Reporte de Operaciones Inusuales e injustificadas (ROII)

El Oficial de Cumplimiento debe determinar qué operaciones puedan ser inusuales e injustificadas. Así, evaluará y analizará en base a las señales de alerta que se hayan presentado durante el proceso en cada uno de los productos o servicios donde se hayan detectado los movimientos inusuales, para a posterior remitir reporte a la UAFE.

7.2 Reportes de Operaciones que superan el umbral (RESU)

El Oficial de Cumplimiento debe enviar la información de las operaciones que superan el umbral establecido en la Ley a la Unidad de Análisis Financiero y Económico (UAFE)

7.3 Procedimiento para el archivo y reserva de la información

De acuerdo al Reglamento General para la Ley Orgánica de Prevención, Detección y Erradicación del Delito de Lavado de Activos y del Financiamiento de Delitos el sujeto obligado deberá mantener el registro de la información, por el lapso de 10 años.

CAPÍTULO V

ADMINISTRACION DE RIESGOS E

IDENTIFICACION DE SEÑALES DE ALERTA

Artículo 8.- Administración de Riesgo

Es el conjunto de procesos, a través del cual la persona natural pueda responder efectivamente a las amenazas de ser utilizada para el Lavado de Activos y Financiamiento del Terrorismo.

Dentro de los procesos se deberá realizar la identificación y evaluación, control y monitoreo de los factores de riesgo que se presentan en las operaciones y transacciones que realiza el sujeto obligado, los cuales se describen a continuación:

8.1. Riesgo Clientes. – Es el riesgo intrínseco de los clientes ya sean personas individuales o jurídicas, que debido a la actividad a que se dedican, área donde operan, tipo, monto y frecuencia de las transacciones que realizan, puedan utilizar al Sujeto Obligado en actividades de Lavado de Activos y Financiamiento del Terrorismo LA/FT.

8.2 Riesgo Productos y Servicios. – Es el riesgo intrínseco de cada producto y servicio que derivado de su propia naturaleza o características los expone a ser utilizados para el LA/FT.

8.3 Riesgo Canales. – Es el riesgo intrínseco de los medios utilizados para prestar, ofrecer y promover los servicios y productos, que por su propia naturaleza o características los expone a ser utilizados para el LA/ FT.

8.4 Riesgo Localización Geográfica. – Es el riesgo intrínseco de cada área geográfica donde el Sujeto Obligado ofrece sus servicios y productos, que, por su ubicación y características, expone a la misma a ser utilizada para el LA/FT.

Artículo 9.- Identificación de Señales de Alerta. –Una señal de alerta tiene por objetivo facilitar el reconocimiento de una posible operación de lavado de activos o financiamiento de terrorismo. Entre las señales de alerta generales podemos señalar las siguientes:

9.1. Cliente que se rehúsa o evita entregar información actual o histórica relacionada con su actividad económica o capacidad financiera, al momento de realizar una operación o transacción.

9.2. Cliente que al efectuar una operación elude entregar información respecto del origen y /o destino de los fondos o del propósito de tal operación.

9.3. Clientes que entregan documentación incompleta.

9.4. Operaciones financieras donde se aparenta que el cliente está siendo dirigido por otra persona, especialmente cuando el cliente parece no tener conocimiento de los detalles de las mismas

DISPOSICIÓN GENERAL

ÚNICA. – Las personas naturales consideradas como sujetos obligados a reportar a la Unidad de Análisis Financiero y Económico, y que hubieren sido notificados como tales a través de la respectiva resolución, deberán presentar la “Guía básica de prevención del lavado de activos y del financiamiento de delitos” para su aprobación y registro, junto con la solicitud de registro.

DISPOSICIONES REFORMATORIAS

PRIMERA: En el artículo 1 inciso primero de la de la Resolución No. UAFE-DG-SO-2017-0002 de 14 de junio de 2017, reemplácese la frase “Las personas naturales, sociedades civiles o consorcios, que no cuenten con un organismo de control; y, las personas jurídicas sujetas al control de la Superintendencia de Compañías, Valores y Seguros” por “Las personas naturales, sociedades civiles y corporaciones, que no cuenten con un organismo de control; y, las personas jurídicas, asociaciones y consorcios sujetas al control de la Superintendencia de Compañías, Valores y Seguros”

SEGUNDA: En el artículo 1 inciso segundo de la de la Resolución No. UAFE-DG-SO-2017-0002 de 14 de junio de 2017, reemplácese la frase “Para el caso de sociedades civiles o consorcios que no cuenten con un organismo de control, además de las personas jurídicas sujetas al control de la Superintendencia de Compañías” por “Para el caso de sociedades civiles y corporaciones que no cuenten con un organismo de control, además de las personas jurídicas, asociaciones y consorcios sujetas al control de la Superintendencia de Compañías”

TERCERA: En la Disposición Transitoria Segunda de la Resolución No. UAFE-DG-SO-2017-0002 de 14 de junio de 2017 sustituir: “En el plazo improrrogable de cuarenta y cinco (45) días” por “En el plazo improrrogable de ciento siete (107) días”.

CUARTA: Deróguese la Disposición Transitoria Tercera de la Resolución No. UAFE-DG-SO-2017-0002 de 14 de junio de 2017.

La presente Resolución entrará en vigencia a partir de su suscripción, sin perjuicio de su publicación en el Registro Oficial.

Suscrito en tres (3) ejemplares originales en el despacho del señor Director General de la Unidad de Análisis Financiero y Económico (UAFE), en Quito, Distrito Metropolitano, a 13 de Octubre de 2017.

f.) Dr. Paúl Villarreal Velásquez, Director General, Unidad de Análisis Financiero y Económico (UAFE).

Saludos Cordiales,

Dr. Wilmer Cóndor

Consultor Empresarial

Cel. 0999495331

Oficina: 02 3285 312/ 02 3280240