ESTABLECEN EL TIPO IMPOSITIVO EFECTIVO (TIE) PROMEDIO DE LOS CONTRIBUYENTES DEL EJERCICIO FISCAL 2016 Y FIJAR LAS CONDICIONES, PROCEDIMIENTOS Y CONTROL PARA LA DEVOLUCIÓN DEL EXCEDENTE DEL ANTICIPO DEL IMPUESTO A LA RENTA PAGADO CON CARGO AL EJERCICIO FISCAL 2016.

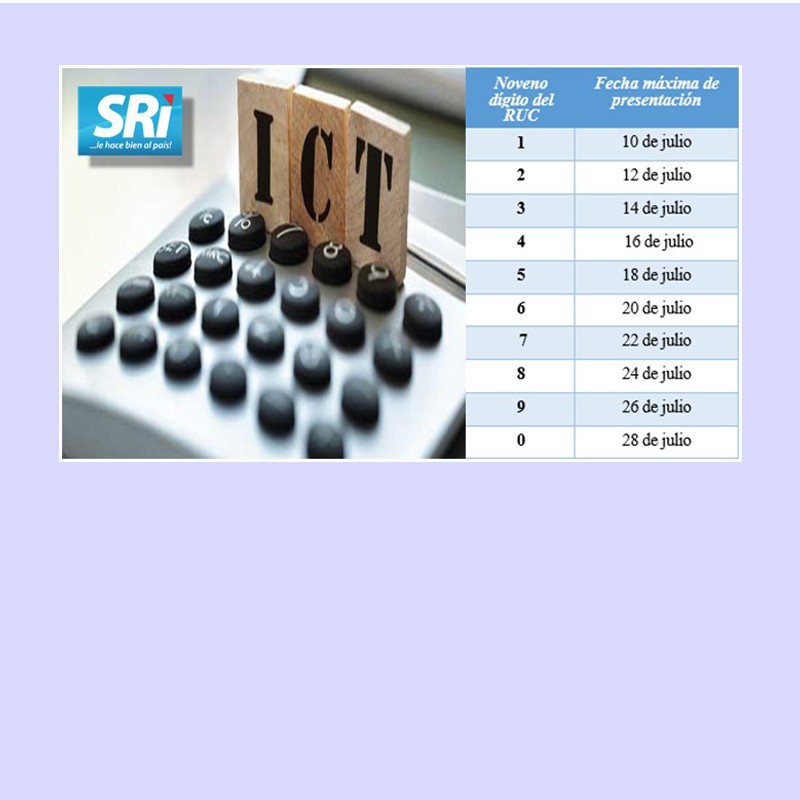

Fuente: Servicio de Rentas Internas

Base Legal: SRO 953 del 01 marzo 2017

Artículo 1.- Ámbito de aplicación.- Se establece el tipo impositivo efectivo (TIE) promedio de los contribuyentes del ejercicio fiscal 2016 y las normas que regulen los límites, condiciones, mecanismos, procedimiento y control posterior para la devolución del excedente del anticipo del impuesto a la renta pagado con cargo al ejercicio fiscal 2016, conforme lo establecido en el literal i) del numeral 2 del artículo 41 de la Ley de Régimen Tributario Interno.

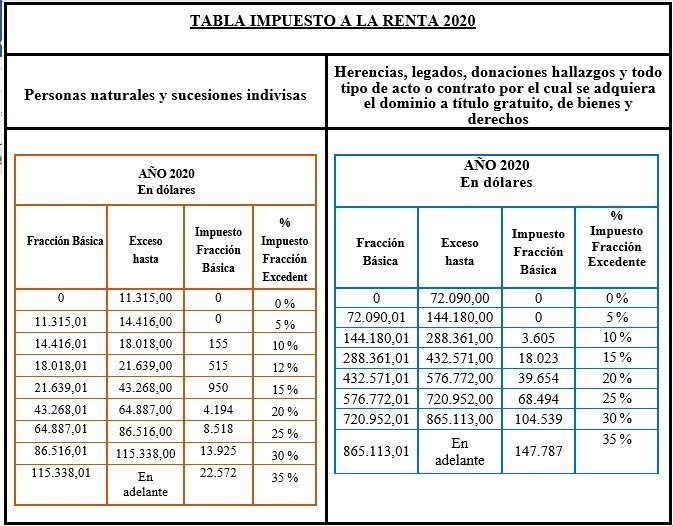

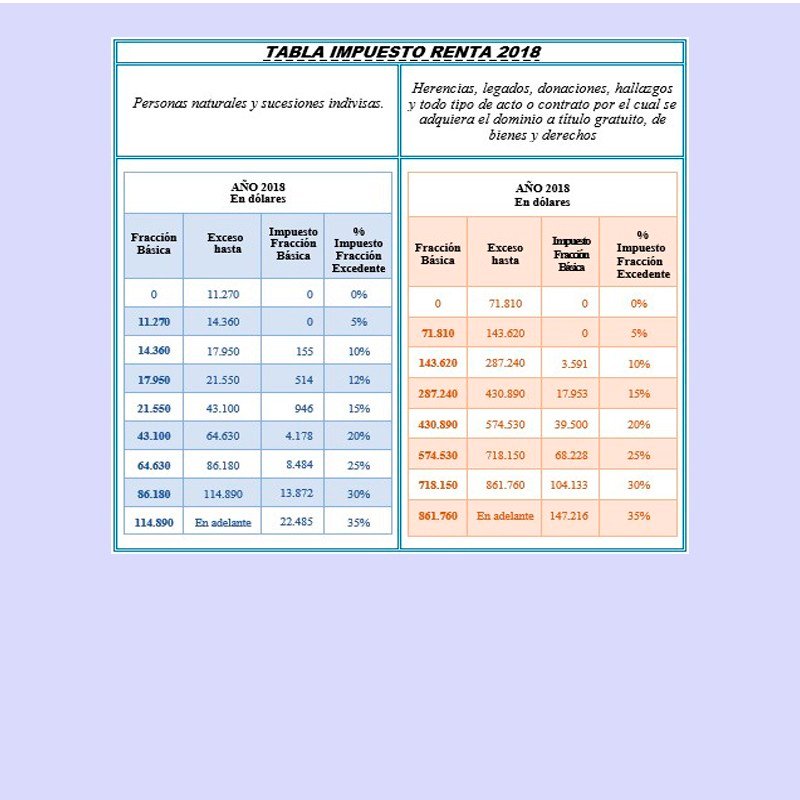

Artículo 2.-Tipo impositivo efectivo promedio de los contribuyentes.- Para establecer el tipo impositivo efectivo (TIE) promedio de los contribuyentes sociedades; y, personas naturales y sucesiones indivisas, obligadas a llevar contabilidad, la Administración Tributaria observará las siguientes reglas:

- 1.Tipo impositivo efectivo individual.- Corresponde al mayor valor entre el impuesto a la renta causado y el anticipo determinado, dividido para el ingreso del contribuyente.

- 2.El ingreso a considerar para el cálculo del TIE será el que corresponda a la casilla denominada “Total Ingresos”, de la respectiva declaración de impuesto a la renta del ejercicio fiscal 2016.

- 3.Tipo impositivo efectivo promedio de los contribuyentes.- Corresponde a la suma de todos los tipos impositivos efectivos individuales, dividida para el total de contribuyentes sociedades; y, personas naturales y sucesiones indivisas, obligadas a llevar contabilidad, según corresponda.

Artículo 3.- TIE aplicable al ejercicio fiscal 2016.- El tipo impositivo efectivo promedio de los contribuyentes aplicables al período fiscal 2016 es el siguiente:

- En el caso de sociedades: 1,7%.

- En el caso de personas naturales y sucesiones indivisas, obligadas a llevar contabilidad: 1,2%.

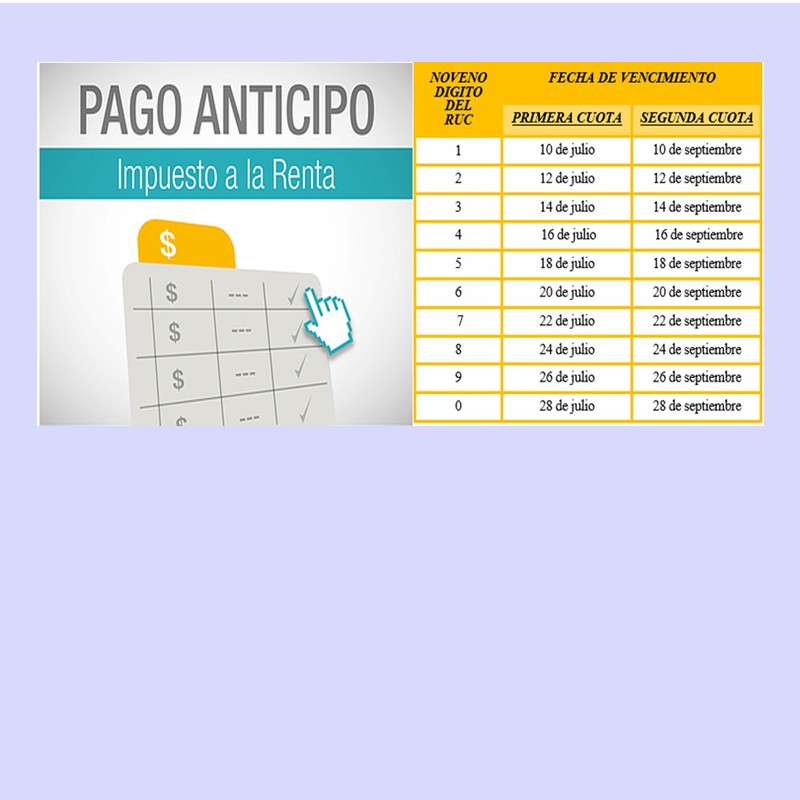

Artículo 4.- Aplicación del TIE promedio de los contribuyentes en la devolución del excedente del anticipo de impuesto a la renta.- Para la devolución del excedente del anticipo de impuesto a la renta pagado con cargo al ejercicio fiscal 2016, los contribuyentes deberán realizar lo siguiente:

- Verificar que el anticipo pagado con cargo al ejercicio fiscal 2016 sea mayor al impuesto causado del mismo ejercicio fiscal;

- Calcular su TIE individual, que será el resultado de dividir el anticipo pagado con cargo al ejercicio fiscal 2016 para el monto que corresponda a la casilla denominada “Total Ingresos”, de la respectiva declaración de impuesto a la renta del ejercicio fiscal 2016;

- Comparar su TIE individual con el TIE correspondiente al tipo de contribuyente, según sea el caso, establecido en el artículo anterior; y,

- En caso de que el TIE individual mencionado en el numeral 2 de este artículo, sea mayor al TIE promedio de los contribuyentes, la diferencia entre ambos deberá multiplicarse por el monto que corresponda a la casilla denominada “Total Ingresos”, de la respectiva declaración de impuesto a la renta del ejercicio fiscal 2016. Este resultado será el monto máximo sobre el cual se aplicará la devolución, sin embargo, en ningún caso el valor objeto a devolución de anticipo de impuesto a la renta previsto en esta Resolución, podrá ser mayor a la diferencia entre el anticipo pagado y el impuesto causado.

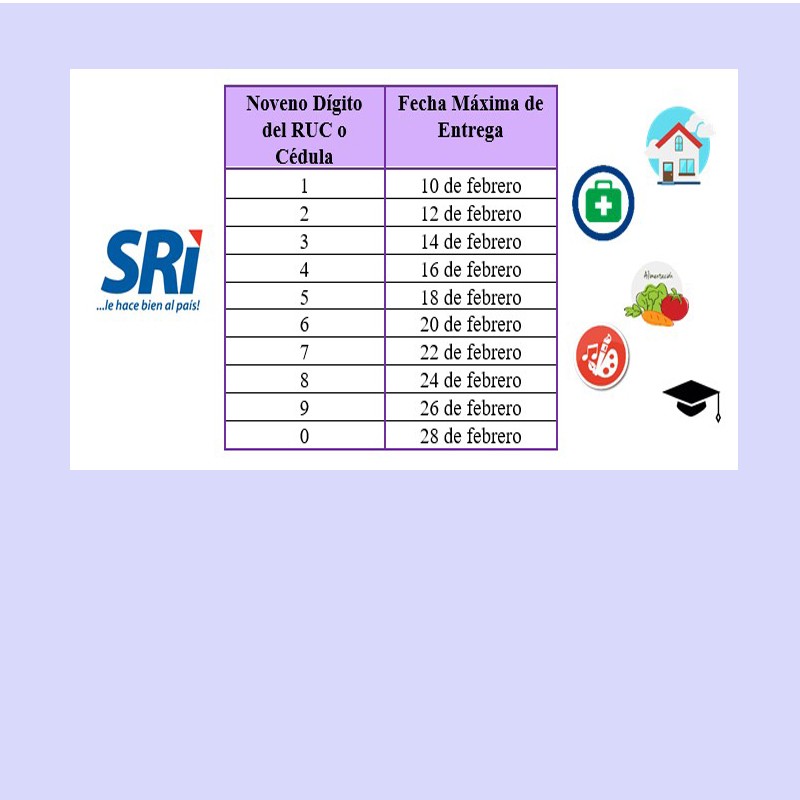

Artículo 5.- Devolución.- El derecho a la devolución del excedente del anticipo de impuesto a la renta pagado con cargo al ejercicio fiscal 2016 se lo ejercerá a través de la presentación de la respectiva solicitud por parte del sujeto pasivo beneficiario.

Artículo 6.- Requisitos.- El contribuyente que solicite la devolución del excedente del anticipo de impuesto a la renta deberá cumplir con lo siguiente:

- Haber presentado la declaración de impuesto a la renta correspondiente al ejercicio fiscal 2016.

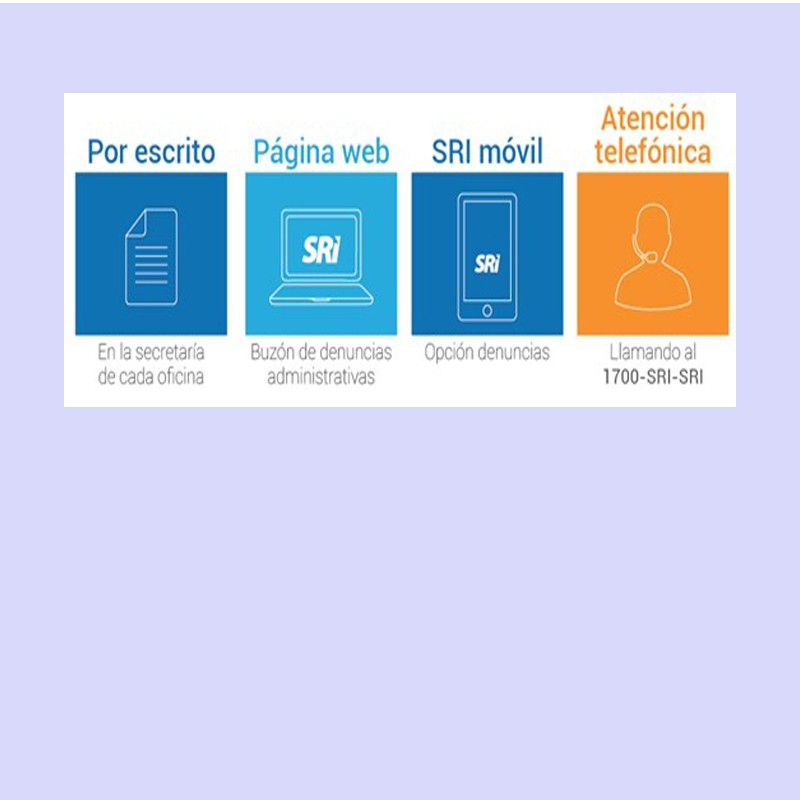

- Presentar su solicitud de devolución ante cualquiera de las oficinas del SRI a nivel nacional, para lo cual esta Administración Tributaria publicará en el portal web institucional los respectivos formatos para el efecto.

Artículo 7.- Registro contable.- El beneficio generado por este excedente susceptible de ser recuperado vía devolución, deberá ser registrado en la cuenta respectiva, de acuerdo a la naturaleza del activo.

DISPOSICIONES GENERALES

Primera.- Cuando el Servicio de Rentas Internas ejerza su facultad determinadora y como resultado de esta se establezcan hechos que afecten el monto de devolución del excedente del anticipo de impuesto a la renta pagado con cargo al ejercicio fiscal 2016 al que hayan accedido los sujetos pasivos, en el mismo acto de determinación se establecerán los mecanismos de restitución o pago de los respectivos valores, según corresponda.

Segunda.- El Servicio de Rentas Internas, en ejercicio de sus facultades legalmente establecidas, podrá efectuar las acciones de control posterior que correspondan, para verificar la adecuada aplicación de esta Resolución, así como de los valores materia de devolución.

Tercera.- Las unidades administrativas del Servicio de Rentas Internas deberán observar las disposiciones de la presente Resolución, en todos sus procesos de control.

Cuarta.- Se exceptúan del ámbito de la presente Resolución a las instituciones financieras privadas y compañías emisoras y administradoras de tarjetas de crédito sujetas al control de la Superintendencia de Bancos, quienes están sujetas al régimen especial para el pago de anticipo de impuesto a la renta, previsto en el literal n) del numeral 2 del artículo 41 de la Ley de Régimen Tributario Interno.

DISPOSICIONES TRANSITORIAS

Única.- Para el cálculo del “tipo impositivo efectivo promedio de los contribuyentes” señalado en el numeral 3 del artículo 2 de esta Resolución, no se considera a las microempresas, toda vez que las mismas, a partir del ejercicio fiscal 2017, para efectos del cálculo del anticipo de impuesto a la renta, deben observar lo señalado en el literal a) del numeral 2 del artículo 41 de la Ley de Régimen Tributario Interno.

Sin perjuicio de lo dispuesto en el inciso anterior, se aclara que las microempresas podrán acceder a la devolución regulada por este acto normativo exclusivamente respecto del excedente del anticipo de impuesto a la renta pagado con cargo al ejercicio fiscal 2016.

DISPOSICIÓN FINAL.- La presente Resolución entrará en vigencia a partir de su publicación en el Registro Oficial.

Comuníquese y publíquese.-

Dado en Quito DM, a 15 de febrero de 2017.

Dictó y firmó la Resolución que antecede, el Economista Leonardo Orlando Arteaga, Director General del Servicio de Rentas Internas, en Quito D. M., 15 de febrero de 2017.

Lo certifico.-

f.) Dra. Alba Molina P., Secretaria General, Servicio de Rentas Internas.

Saludos Cordiales,

Dr. Wilmer Cóndor

Consultor Empresarial

Cel. 0999495331

Oficina: 02 3285 312/ 02 3280240