CONTRIBUYENTES DE ESMERALDAS Y MANABI, SE BENEFICIAN CON LA REMISION DEL 100% DE MULTAS E INTERESES. EL CAPITAL PODRÁ CANCELARSE HASTA EN DOS AÑOS (20-05-2018)

Fuente: Servicio de Rentas Internas

Base Legal: 2SRO del 17 de agosto 2016

Artículo 1. Ámbito de aplicación.- Establézcanse las normas para la aplicación de la remisión de los intereses, multas y recargos derivados de obligaciones tributarias y fiscales administradas por el Servicio de Rentas Internas, exigibles hasta el 20 de mayo de 2016, independientemente de si fueron determinadas directamente por el sujeto pasivo o por el sujeto activo, así como de la remisión de las cuotas de abril y mayo de 2016 del Régimen Impositivo Simplificado (RISE), para los contribuyentes que tengan su domicilio tributario en las provincias de Manabí y Esmeraldas; establecidas en las Disposiciones Generales Cuarta y Sexta de la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto del 16 de Abril de 2016 y la Resolución del Servicio de Rentas Internas No. NAC-DGERGC16-00000309, publicada en el Suplemento del Registro Oficial No. 808 de 29 de julio de 2016.

Artículo 2. Plazo de remisión.- Los contribuyentes que pretendan beneficiarse de la remisión del cien por ciento (100%) de intereses, multas y recargos derivados de las obligaciones tributarias y fiscales deberán pagar la totalidad del capital en el plazo máximo de dos años, esto es a partir del 20 de mayo de 2016 hasta el 20 de mayo de 2018.

Artículo 3. Comunicación para la aplicación del beneficio de remisión.- Los contribuyentes beneficiarios de la remisión establecida en la Disposición General Cuarta de la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016 y la Resolución del Servicio de Rentas Internas No. NACDGERGC16-00000309, publicada en el Suplemento del Registro Oficial No. 808 de 29 de julio de 2016, deberán comunicar formalmente, mediante escrito dirigido al Servicio de Rentas Internas, que reúnen las condiciones para beneficiarse de dicha remisión, indicando el detalle del pago realizado correspondiente a la totalidad del capital.

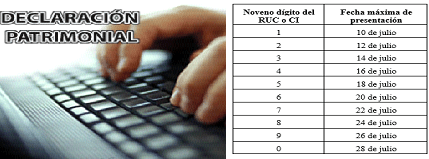

Para los casos de afectación en los activos, el sujeto pasivo deberá justificar dicha afectación, mediante la declaración de sus activos utilizando el formulario de la declaración patrimonial vigente.

Se exceptúa de esta obligación de comunicar a los sujetos pasivos que tengan declaraciones pendientes de presentación y pago hasta el 20 de mayo de 2016, sin perjuicio de que la Administración Tributaria solicite la información que sustente la condición de afectado.

En lo referente a la Disposición General Sexta de la misma Ley, el Servicio de Rentas Internas efectuará los ajustes y transacciones necesarias para su aplicación automática.

Artículo 4. Tratamiento de las obligaciones en procedimientos administrativos.- En los casos detallados en el presente artículo, los sujetos pasivos además del pago del capital, el cumplimiento de los requisitos y condiciones establecidos en la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016, su reglamento de aplicación y la Resolución del Servicio de Rentas Internas No. NACDGERGC16-00000309, publicada en el Suplemento del Registro Oficial No. 808 de 29 de julio de 2016, de acuerdo con lo dispuesto en el artículo 3 de la presente Resolución, deberán cumplir con lo siguiente:

- a)Obligaciones en reclamos administrativos o recursos de revisión pendientes de resolución:

Cuando existan obligaciones tributarias y fiscales que se encuentren en reclamos administrativos o recursos de revisión presentados o insinuados por los sujetos pasivos, pendientes de resolución, será indispensable que en la comunicación presentada para ser beneficiario de la remisión, se desista expresamente de los mismos.

- b)Obligaciones en procesos determinativos:

Cuando la obligación tributaria o fiscal se encuentre en un proceso de determinación en curso hasta el 20 de mayo de 2018, será necesario que el sujeto pasivo indique, previo a la emisión del acto administrativo de determinación, los pagos realizados, a fin de que sean aplicados al capital de la obligación tributaria o fiscal.

Si producto de los procesos de control y/o determinación, iniciados por el Servicio de Rentas Internas con posterioridad a los plazos para la remisión de las obligaciones tributarias y fiscales, se generaren diferencias a favor de la Administración Tributaria por concepto de capital, los pagos efectuados por el contribuyente dentro del periodo de remisión serán considerados como un abono al capital de la obligación, para lo cual el sujeto pasivo deberá comunicar dentro del proceso de control correspondiente el pago efectuado.

- c)Cumplimiento de obligaciones por compensación:

En caso de que el contribuyente tenga valores a su favor reconocidos por la autoridad tributaria o por el órgano jurisdiccional competente, por devoluciones o por tributos pagados en exceso o indebidamente, y deseare acogerse a la remisión mediante compensación, deberá expresar en la comunicación formal su voluntad de que el Servicio de Rentas Internas compense los valores reconocidos a su favor con las obligaciones tributarias pendientes de pago; y de ser el caso, los pagos parciales que pudieren existir para cubrir la totalidad de la obligación.

Si una vez aplicada la compensación existieren saldos a favor del contribuyente, la Administración Tributaria procederá a la devolución correspondiente.

Si el valor aplicado y los pagos realizados no cubrieren la totalidad de la obligación, dichos pagos se considerarán pagos parciales y se realizará la imputación establecida en el artículo 47 del Código Tributario.

- d)Obligaciones en convenios de facilidades de pago:

Respecto de las obligaciones tributarias y fiscales sobre las cuales existan facilidades de pago en curso, todos los pagos efectuados sobre la obligación tributar, ya sea que correspondan o no a cuotas de la facilidad de pago, serán imputados al capital, previa comunicación del sujeto pasivo en la cual indique su voluntad de acogerse como beneficiario de la remisión, siempre y cuando cubran la totalidad del mismo.

Cuando los pagos detallados en el inciso anterior no cubrieren la totalidad del capital adeudado, el contribuyente deberá continuar con el pago de las cuotas determinadas en el otorgamiento de la facilidad y de ser el caso, comunicar cuando se haya cumplido con el pago del total del capital, sin perjuicio de que pueda solicitar el reajuste de la facilidad de pago en caso de que por efectos de la afectación por el terremoto no pueda continuar con el cumplimiento de la facilidad inicialmente otorgada.

- e)Obligaciones en procedimientos de ejecución coactiva:

Cuando existan procedimientos de ejecución coactiva, el contribuyente que se acoja a la presente remisión deberá realizar el pago del valor del capital de la obligación tributaria dentro del plazo establecido en el artículo 2 de la presente Resolución y comunicar formalmente al funcionario ejecutor para que proceda con el archivo del procedimiento de ejecución coactiva y disponga el levantamiento de las medidas precautelares y/o de ejecución que correspondan.

Los contribuyentes que cumplan con las condiciones de afectados por el terremoto del 16 de abril de 2016 y que mantengan procedimientos de ejecución coactiva emitidos, podrán solicitar al funcionario ejecutor la revisión de las medidas precautelares y de ejecución anteriormente ordenadas, con la finalidad de que puedan ser levantadas o sustituidas proporcionalmente aquellas medidas que después de garantizado el saldo del capital afecten al contribuyente y/o a su reactivación económica.

En caso que dentro del periodo de remisión se realicen embargos de cuentas, subastas y/o remates, el sujeto pasivo que pretenda beneficiarse de la remisión, deberá solicitar que los valores recaudados sean imputados al capital, siempre y cuando los mismos cubran el valor del mismo y que los valores recaudados relacionados a los embargos y remates de dichos bienes se realicen y efectivicen hasta el 20 de mayo de 2018. Si el sujeto pasivo no realiza la solicitud al ejecutor o no cumple con los requisitos y condiciones establecidos para ser beneficiario de la remisión, se procederá con la imputación establecida en el artículo 47 del Código Tributario.

Lo detallado en el inciso anterior no aplica para la transferencia gratuita establecida en el artículo 203 del Código Tributario.

El funcionario ejecutor ordenará las medidas precautelares y/o de ejecución que considere pertinentes a fin de velar por el interés fiscal para aquellos contribuyentes que no cumplan los requisitos para considerarse beneficiarios de la remisión y mantengan sus obligaciones pendientes de pago.

Artículo 5. Obligaciones determinadas por el sujeto pasivo.- La remisión será aplicable a los contribuyentes que no hubiesen declarado sus obligaciones tributarias y fiscales hasta la fecha de exigibilidad anterior a la entrada en vigencia de la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016 y que presenten la declaración correspondiente dentro del periodo de remisión, o que habiendo sido presentadas, en atención al beneficio de la remisión, efectúen la declaración sustitutiva correspondiente, de conformidad con la ley; sin que sea necesario en estos casos ingresar al Servicio de Rentas Internas una comunicación formal.

El mismo procedimiento y requisitos deberán aplicarse cuando existan obligaciones tributarias materiales o formales que no se hubieren declarado o presentado a tiempo hasta la fecha de vigencia de la referida Ley y que no hubiesen causado impuesto o cuya liquidación no genere un tributo a pagar.

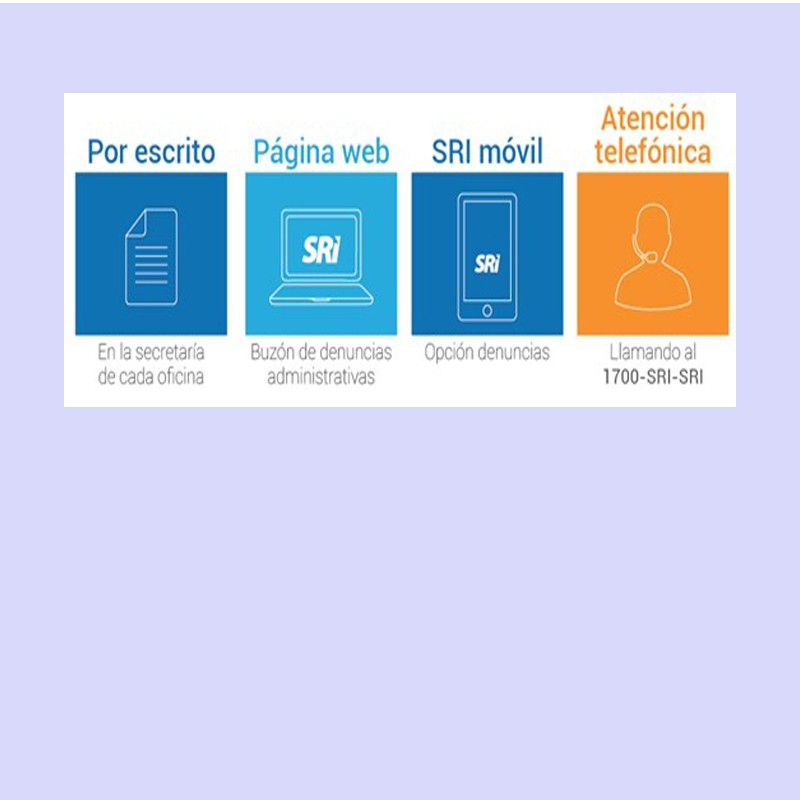

Artículo 6. Responsabilidad de beneficiario de revisar el estado de su deuda por la aplicación de la remisión.- Es responsabilidad exclusiva de los sujetos pasivos solicitantes de la remisión, verificar el estado de las obligaciones tributarias, sus saldos y la aplicación o no de la remisión, a través de los servicios en línea que el Servicio de Rentas Internas pone a disposición en el portal web institucional www.sri.gob.ec.

El Servicio de Rentas Internas, con carácter informativo pondrá en conocimiento del sujeto pasivo, los casos en los cuales no se ha cumplido con alguna de las condiciones para la aplicación de la remisión, por los medios dispuestos legalmente, sin perjuicio de que el sujeto pasivo pueda volver a comunicar su cumplimiento, una vez perfeccionadas las condiciones para la aplicación de la Remisión.

Artículo 7. Pagos parciales de la obligación tributaria o Þscal.- En el caso de que la totalidad del impuesto se cancele mediante pagos parciales efectuados hasta el plazo de dos años de la entrada en vigencia de la Ley, el sujeto pasivo podrá comunicar formalmente al Servicio de Rentas Internas, el detalle de fechas y pagos a fin de beneficiarse de la remisión.

En el caso de que los pagos parciales no cubran el total del capital de la obligación tributaria o fiscal, dichos valores serán imputados de conformidad con el artículo 47 del Código Tributario.

Artículo 8. Obligaciones originadas por resoluciones sancionatorias pecuniarias.- En los casos en los cuales el contribuyente beneficiario de la remisión hubiere sido sancionado pecuniariamente por la no presentación de declaraciones y anexos de información (declaraciones informativas) y hubiere cumplido con el deber formal por el cual fue sancionado hasta el 20 de mayo de 2018, podrá comunicar el particular formalmente al Servicio de Rentas Internas hasta la misma fecha, a fin de beneficiarse con la remisión de la sanción establecida, sin que sea necesaria la emisión de un acto administrativo para declararla extinta.

De igual forma, la Administración Tributaria podrá remitir este tipo de obligaciones de oficio cuando dentro de sus procesos de control y/o verificación de la información que dispone en medios físicos e informáticos haya constatado el cumplimiento del deber formal por parte del contribuyente, así como el cumplimiento de los términos y condiciones para que aplique la remisión. Para el efecto, el Director Zonal o Provincial competente deberá realizar el informe de aplicación de remisión conforme se establece en el artículo 11 de la presente Resolución.

Se remiten también aquellas sanciones cuyo incumplimiento fuere imposible de ser subsanado por parte del contribuyente beneficiario de la remisión.

Artículo 9. Obligaciones tributarias contenidas en actos administrativos impugnados judicialmente.- Los sujetos pasivos que pretendan acogerse a la remisión, que tengan planteadas acciones contenciosas tributarias, de cualquier índole, que se encuentren pendientes de sentencia, deberán proceder de la siguiente forma:

- Realizar el pago del valor del capital de la obligación tributaria o fiscal impugnada dentro del periodo de remisión. En los casos en que el afianzamiento o caución se hubieren pagado en numerario (en efectivo), podrán realizar el pago de la obligación impugnada menos estos valores, los mismos que, una vez cumplidos los requisitos y condiciones para ser beneficiarios de la remisión, serán aplicados al capital.

- Presentar ante la autoridad judicial competente el desistimiento de la causa dentro del plazo de remisión, adjuntando para el efecto el original del formulario de pago, la papeleta o transferencia bancaria de los pagos efectuados, así como la certificación de la Administración Tributaria que justifique el cumplimiento de las condiciones y requisitos dispuestos en la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016 y su reglamento de aplicación.

- Comunicar por escrito al Servicio de Rentas Internas el desistimiento y los pagos realizados a fin de que se realicen las transacciones implícitas una vez cubierto la totalidad del capital, haciendo referencia al juicio al cual corresponde adjuntando: a) Copia legible del desistimiento con su fe de recepción ante la autoridad competente, y, b) Copia legible de la papeleta de depósito del afianzamiento y/o caución en numerario, cuando corresponda.

Los valores correspondientes al afianzamiento en numerario depositados en atención al artículo innumerado agregado a continuación del artículo 233 del Código Tributario, serán aplicados al capital de la obligación tributaria o fiscal impugnada a la fecha de pago de la misma, una vez que la autoridad competente notifique a la Administración Tributaria con el auto de archivo de la causa. Para el efecto, los administradores de las instituciones en las cuales se encuentren depositados estos valores los transferirán de inmediato al Servicio de Rentas Internas a su simple requerimiento, sin mayores requisitos o condiciones adicionales a las establecidas en la presente Resolución.

- Cuando la obligación impugnada se haya originado en una resolución sancionatoria pecuniaria por falta de presentación de declaraciones o anexos de información, al escrito de desistimiento se deberá adjuntar la certificación del Servicio de Rentas Internas de la presentación de los deberes formales por los cuales fue sancionado, así como el cumplimiento de las condiciones y requisitos dispuestos en la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016 y su reglamento de aplicación.

En aquellos casos en que el sujeto pasivo haya pagado la totalidad del valor de la obligación tributaria o fiscal impugnada sin tomar en cuenta el valor del afianzamiento en numerario, los valores correspondientes a este concepto serán devueltos al sujeto pasivo sin intereses, en la cuenta que este señale, según lo establecido en el artículo innumerado agregado a continuación del artículo 233 del Código Tributario.

Artículo 10. Verificación de la información, correcciones y determinaciones.- El Servicio de Rentas Internas podrá verificar oportunamente la veracidad de la información contenida en las declaraciones y anexos de información mediante los procesos de control correspondientes, así como la información presentada referente al cumplimiento de los requisitos y condiciones establecidas en el citado Reglamento y la Resolución del Servicio de Rentas Internas No. NAC-DGERGC16-00000309, publicada en el Suplemento del Registro Oficial No. 808 de 29 de julio de 2016, pudiendo efectuar las correcciones y determinaciones que sean necesarias, en ejercicio de las facultades legalmente establecidas.

Artículo 11. Delegación.- El Director General del Servicio de Rentas Internas delega a los Directores Zonales y Provinciales el conocimiento y trámite de los procesos relacionados con la remisión de la que trata la presente Resolución, así como la realización de los informes y resoluciones que sean necesarios para la aplicación de la misma.

DISPOSICIONES GENERALES

PRIMERA.- Para efectos tributarios y fiscales, el pago y desistimiento efectuado dentro de procesos administrativos o judiciales extingue exclusivamente las obligaciones tributarias y fiscales, sin que ello implique una aceptación de los conceptos contenidos en las mismas.

SEGUNDA.- Los contribuyentes que hayan realizado pagos de obligaciones contenidas en actos administrativos y se hayan acogido a la presente remisión, bajo ninguna circunstancia podrán iniciar acciones o recursos ordinarios

- extraordinarios, ya sean administrativos, judiciales o arbitrajes nacionales o extranjeros en contra de dichos actos, con posterioridad a dicho pago. Su incumplimiento dará lugar a que la remisión quede sin efecto y se reactiven las obligaciones tributarias, con todos los intereses, multas y recargos.

TERCERA.- Los pagos de obligaciones tributarias y fiscales realizados con anterioridad a la entrada en vigencia de la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016 y durante el periodo de remisión, ya sean totales o parciales, no constituyen pago indebido o pago en exceso con motivo de esta remisión.

CUARTA.- Los contribuyentes afectados que cumplan con los requisitos y condiciones establecidos en la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016, su reglamento de aplicación y la presente Resolución, para efectos de la interrupción de las afectaciones o inhabilidades correlativas generadas por las obligaciones tributarias pendientes de pago, sin perjuicio del ejercicio de la acción coactiva a la que haya lugar, pondrán en conocimiento de la Administración Tributaria mediante el ingreso del trámite respectivo, su voluntad de acogerse a la remisión, la misma que deberá contener la propuesta de pago del capital, mediante pagos recurrentes dentro de los plazos de la remisión, la cual no constituirá una facilidad para el pago determinada en el Código Tributario. Hasta que se complete el pago total del capital, los pagos parciales efectuados serán aplicados conforme lo establecido en el artículo 47 del Código Tributario y operará la remisión al presentar la solicitud respectiva una vez que se ha cumplido con el pago total del capital.

QUINTA.- La comunicación formal que el sujeto pasivo presente al Servicio de Rentas Internas deberá contener en todos los casos indicación de su domicilio, dirección de correo electrónico y número telefónico de contacto para las comunicaciones y contestaciones, si corresponden,

así como el cumplimiento de los requisitos y condiciones establecidos en la Ley Orgánica de Solidaridad y de Corresponsabilidad Ciudadana para la Reconstrucción y Reactivación de las Zonas Afectadas por el Terremoto de 16 de Abril de 2016, su reglamento de aplicación y la presente Resolución. Para el efecto, se podrá utilizar los formatos que el Servicio de Rentas Internas establezca en su portal web institucional www.sri.gob.ec.

DISPOSICIÓN FINAL.-La presente Resolución entrará en vigencia a partir de de su publicación en el Registro Oficial.

Comuníquese y publíquese.- Quito D.M., 15 de agosto de 2016.

Proveyó y firmó la Resolución que antecede el Economista Leonardo Orlando Arteaga, Director General del Servicio de Rentas Internas, en Quito D.M., a 15 de agosto de 2016.

Lo certifico.

f.) Dra. Alba Molina, Secretaria General, Servicio de Rentas Internas.

Saludos Cordiales,

Dr. Wilmer Cóndor

Consultor Empresarial

Cel. 0999495331

Oficina: 02 3285 312/ 02 3280240